比特币即将迎来第三次“减半”,关于比特币减半的相关讨论太多了,我也谈不出多少新意,但正因为讨论太多,可能让外行眼花缭乱,我这里尝试以简明的方式解答一下关于比特币减半的若干基本问题。如果你对比特币毫无了解,不妨先读我的“比特币:通俗介绍”。

1.What——什么是减半?

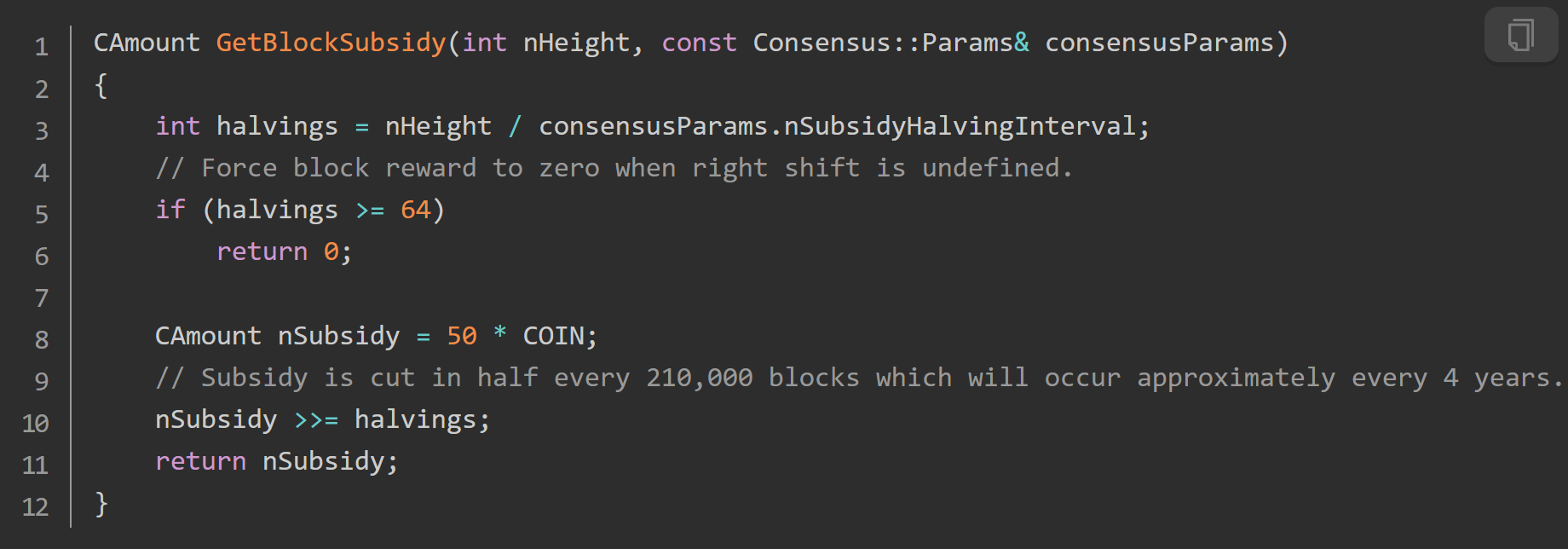

“减半”是比特币发行机制的基本环节。比特币每经过21万个区块,即大约4年,发生一次区块奖励“减半”。自2009年1月上线以来,比特币已于2012年11月和2016年07月发生过两次“减半”,这次是第三次。

2.Which——什么东西减半了?

每个区块中的新币奖励减半了。比特币“区块”可以理解为大约每十分钟做一次打包的账本,记录一段时间内全球的比特币交易。打包区块的工作就是俗称的比特币“挖矿”,挖矿就是通过算力竞争抢夺记账权,谁抢到某个区块的记账权,就可以获得一定的比特币作为奖励。

矿工从区块中获得的奖励包含两部分,一是这个区块中所有交易的手续费,二是新币。新币奖励随着时间推移不断减半,越来越少,但挖矿仍然可以靠手续费来激励。

3.Who——谁执行了减半?

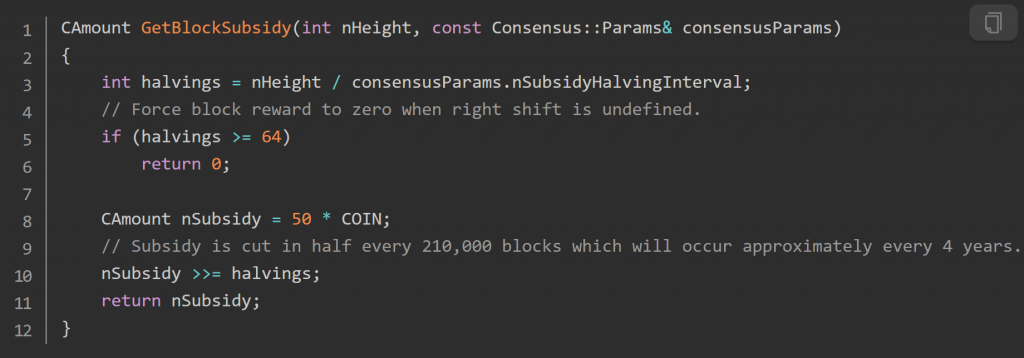

“减半”这一规则在中本聪发布比特币源代码时就已经写好,之后修正过bug,但基本规则并未改变。比特币实质上就是一套去中心化的公共记账规则,而减半规则是这套规则体系中最核心的环节之一。所以与其说中本聪控制了减半,不如说这套规则系统在预设条件被触发时自动发生了减半。

4.When——减半何时发生

每经过21万个区块发生一次,第0到21万个区块,新币奖励是每块50,第21万到42万个区块,每块奖励25,以此类推。每一个区块大约10分钟,所以大约4年减半。但是所谓每区块10分钟,是一个动态调节的结果,区块是由算力竞赛的获胜者算出来的,全网矿工的算力越强,算得就越快,但按照规则,每隔2016个区块就根据之前的用时重新调节一下难度,让每个区块尽可能接近10分钟。所以说实际上看,由于比特币不断加速发展,所以平均每个区块的时间总是小于10分钟,减半的实际时间也就略小于四年了。

5.Why——为什么要减半?

为什么要减半呢?首先,减半是控制比特币总量的方式。除了去中心化机制之外,比特币与传统货币的关键区别就在于,传统货币的数量是可以任意增多的,没有极限的,而比特币的总量是收敛的,是有极限的。当然很多人因此认为比特币不可能成为一种好货币,这个问题争论起来就说来话长了。但无论好坏,如果我们想要一种总量“收敛”的货币,谁能做到呢?无论支持还是反对,至少比特币成功地设计了这样一种总量限制的机制,这一点本身就是一个奇迹。

另一个问题是,既然总量设定为收敛的,为什么需要通过减半机制逐步发行,而不是一开始就一次性发行完所有比特币呢?这无非是为了吸引参与者。越早的参与者总是越有优势,这一点本身也能吸引人们尽早参与,但如果最初一批参与者占据的东西太多,自然也会压抑后继者的热情。以逐步递减的方式发行新币,是在先驱与后继之间、公平与激励之间的一种平衡。从10多年来比特币的影响力稳步扩张的效果上来看,这一平衡维持得还算不错。

6.附加题:减半行情如何走?

很多人其实不关心上述问题,而只是关心“减半行情”会如何走。比特币减半对市场的影响有两个层面,一是心理的,二是物理的。心理影响就在于,这个减半的时间点是可预知的,大家都等着这个时间,赌徒也好,庄家也好,都围绕这个点做文章,所以市场行情在减半前后总不会太过平淡。但减半引起的心理层面的“利好”,应该是提前释放的,所谓利好出尽是利空,心理意义上的减半行情在实际减半时就完结了。

但第二个层面是物理的,就是减半后市场上的新币供应实实在在地变少了,这个影响没办法提前释放,而是会逐渐重塑市场环境。有一部分每天稳定的卖单要减少一半了,在其它情况都不变的情况下,自然会促进行情向好。但这是一个细水长流的事情,并不是减半当天立竿见影的。

另外,此次减半有一个比较标志的地方,那就是在这次减半之后,比特币的“通胀率”将会降到2%以下。也就是不仅在“极限”的层面,也在实际的发行增量方面,真正成为一款“通缩货币”。在这个意义上,在其它情况都不变的情况下,仅靠法币的通胀,比特币的相对价格也应当是趋涨的。但这也是一个长期的效果。事实上,“其它情况不变”是不可能发生的,最终影响比特币未来的还是外部环境的变化。但仅就“减半”这一事件而言,当然是长期利好的。

很高兴看到您又发关于BTC的新文章了。从您这里看到的知识与逻辑思辨一直让我收益匪浅。

我有兴趣做关于BTC价格的实证研究。

想请教,做BTC价值投资,您认为是可行的吗?

BTC价值投资的思路 是对BTC的价值进行估值,在价格高于价值一定比例时分批卖出,在价格低于价值一定比例时分批买入。期望价值投资相比简单囤积,获得更高的收益,并降低最大回撤。

进一步思路如下:

1.用下式衡量BTC相对美元的价值变化率,BTC相对美元的价值变化率=BTC用户人数增长率/BTC开采速率*美元M2增长速率*全球GDP增速/美国GDP增速。(其中第一项是主要的驱动因素;后三项在衡量美元的相对贬值速率)。收集上述各项历史数据后,可得BTC价值随时间变化的趋势,(画在价值-时间图上是一条知处处斜率,但不知初始价值的价值曲线)。

2.估计BTC的初始价值,将上述价值曲线与BTC实际价格曲线取对数(ln)后做对比。选择一个初始价值,使得用ln价值曲线去解释ln实际价格曲线的解释力R^2最大。得到初始价值2010年7月BTC价值约为0.26$,此时解释力R^2达0.95,ln价值-ln价格的误差项呈现出双峰分布,双峰分别位于0的两侧。

3.制定低买高卖的交易策略,制定在价格高于价值多少比例时卖出多少,制定价格在低于价值多少比例时买入多少。使用历史价格数据对策略进行测试,考虑到未来价值增速将低于以往、价格波动幅度可能略低于以往,根据这两个参数修正历史价格数据再对策略进行测试。可得,存在这样的交易策略,使得在绝大部分测试情况下 策略收益>囤积收益,并允许一定的估值偏差。

想请问您的看法,用以上思路做投资,期望在长时间内,相比简单囤积获得更高的收益,并显著降低最大回撤。您觉得可能是靠谱的吗?

我认为不靠谱,关键不是指你说的这些计算和策略,而是在于你怎么会想到问我这些问题?如果你看了我以前的关于比特币的相关文章,应该清楚,我从来不谈交易策略,向来敬而远之,你为什么会觉得我能够回应你的这些东西呢?

你说你要做“实证研究”,我不懂对价格怎么做实证研究,但我知道任何“研究”,首先都要有同行意识,能够对资源进行甄别。显然,我不是你这种研究的同行,不可能提供有效的参考。这就好比你向一个历史学家咨询天气预报似的,完全不对路。所以仅就你向我提问这些问题这一点看,你的研究态度还很成问题,没有找到恰当的同行。

微博上有个@ahr999 ,他有个定投指数,可能和你想研究的相关一点。

谢谢回复

怎么说呢 如果你真的懂BTC 那你不需要思考这些问题 就如同赌王何鸿燊从不去赌一样 你从一开始就不太对 源头是错了

没仔细看你写的内容。我只想说一句话,比特币总量有限,你通过策略赚币了,必然有人通过策略输币了。你的策略很牛吗?

那你确实没仔细看我写的内容。这都哪跟哪啊。我从来不写什么狗屁“赚币策略”。如果有什么赚币策略,就是先老老实实工作赚钱,然后花钱买币,然后存在冷钱包不动。囤币行为也不需要有什么人“输币”,你五年前买币,一年前卖币,你肯定没“输”,我从你手上买了币,我赚币,你赚钱,双赢。但谁亏了呢,玩“策略”的那帮人亏了,高抛低吸,十赌九输,他们有赚大钱的,也有更多亏钱的。另外,如果没有一个人炒币,币价会不会涨呢?也是会的,只要有买币和卖币的“时间差”,以及有币本位交易,还有持币者的增加,都会提升比特币市值。

胡老师,我就是那个在微博上想让您在第三次减半之夜说点什么的“比特币布道者”。除了较新的几篇文章还没有来得及拜读,只要拜读过的文章,我都转载到了我的微博和网站http://BTC.mom

谢谢,欢迎转载。我刚还以为你上面讲的“你的策略”的“你”是指我,现在看来不是,误会了~

一直非常喜欢胡博士的文章 希望以后可以多更新一点

另外对于BTC 个人看法是 不要奢望自己可以做任何高抛低吸 大部分人不具备这个能力的 拿出收入的一部分 闲钱定投 并及时存入冷钱包才是正确的玩法 至于冷钱包怎么做 这个自学起来没有难度

BTC是一个以年为单位的长期投资 它的确可能失败 但为了那个美好的愿景 我们还是愿意为之付出一些东西